インボイス制度対応

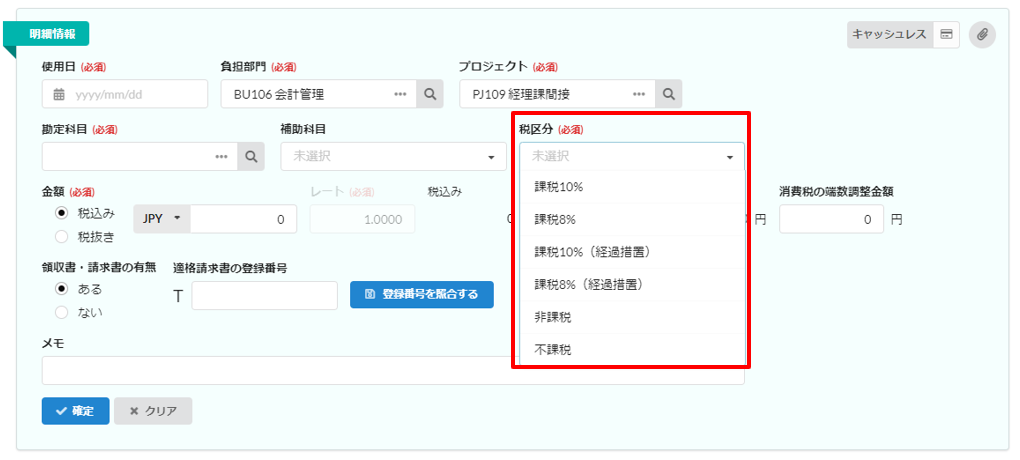

精算時の申請画面で請求書に記載された登録番号を入力することで、適格請求書発行事業者かそうでないかの判断ができます。また、モバイルアプリ版では、スマートフォンのカメラで請求書の文字情報を読み取り、自動で入力することができます。登録番号は事前に支払いマスタに登録できるので、入力業務の負担軽減や入力ミスの防止が可能です。

インボイス制度がもたらす担当者の負担増…経費精算システムを活用し、業務の効率化を!

2023年10月1日、ついにインボイス制度が施行されました。

経営業務の負担が増え続ける中、まだ対応できていない担当者の皆さんもいらっしゃるかと思います。

そこで今回は、今からでも間に合う経費精算システムを活用することで、その負担を軽減する方法についてご紹介します。

もくじ

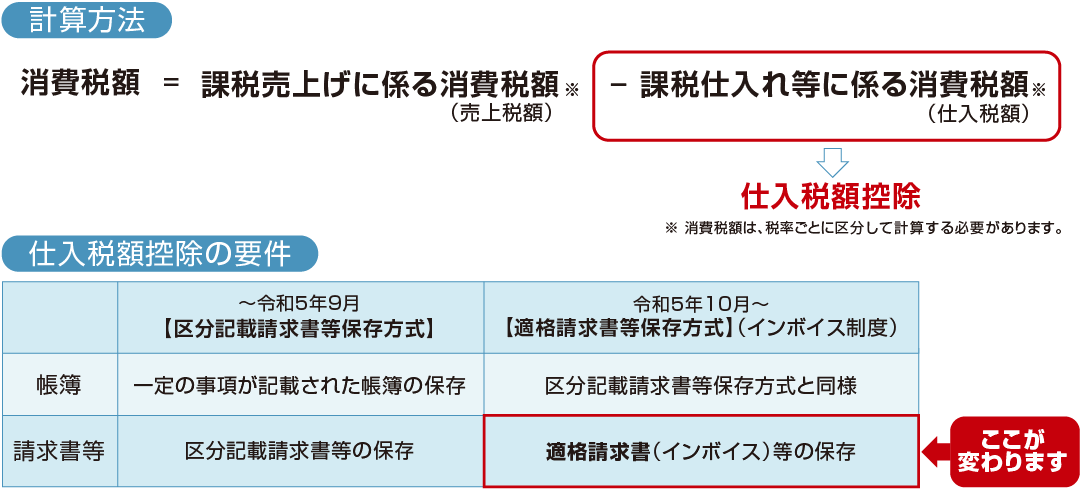

【0】インボイス制度導入の背景

1989年4月に導入された消費税制度は、30年を超える運用の中でさまざまな議論を重ね、改正を繰り返してきました。税率も当初の3%から5%、8%と引き上げられていき、2019年10月には10%となりましたが、その際、消費者保護の観点から飲食料品(酒類や外食を除く)と定期購読の新聞については8%を維持する「軽減税率制度」 がスタートしました。この制度と同時に導入されたのが、「区分記載請求書等保存方式」です。10%と8%の消費税が混在する状況で、商品ごとに税率を明確に区分し、領収書を発行したり、帳簿を記帳したりする必要が生じたためです。

一方で、小規模事業者の事務負担などへの配慮から設けられていた免税制度については、かねてより税の公平性を損ねるという意見がありました。そこで、課税の透明性をさらに高めるとともに、より公平な消費税を実現するため、2023年10月からインボイス制度の導入が決まったのです。

【1】仕入税額控除とは

インボイス制度が施行されることで、具体的に何がどう変わるのかを理解するには、まずその仕組みを知っておく必要があります。そのポイントとなるのが仕入税額控除です。

この制度は、仕入・経費に含まれている消費税を、売上に含む消費税から差し引いて納税額を計算するというもので、控除を受けることで余分に消費税を納めないで済むようになります。言わば消費税の二重払いを避けるためのしくみです。

【2】インボイス制度で何が変わる?

現行の「区分記載請求書等保存方式」では、一定の書式 *1 で記載された請求書と帳簿さえ保存しておけば、この控除を受けることができます。しかしインボイス制度が施行されて以降は、適格請求書発行事業者が交付する適格請求書または適格簡易請求書*2 がなければ控除が認められなくなります。ちなみにインボイスとは、この適格請求書と適格簡易請求書のことを指します。

*1 いわゆる区分記載請求書等保存方式による記載のこと

*2 適格請求書を簡易化した請求書。宛名、および消費税率・消費税額のいずれかの記載を省略できる。不特定多数に販売など行う小売業、飲食店業、タクシー業などが交付できる

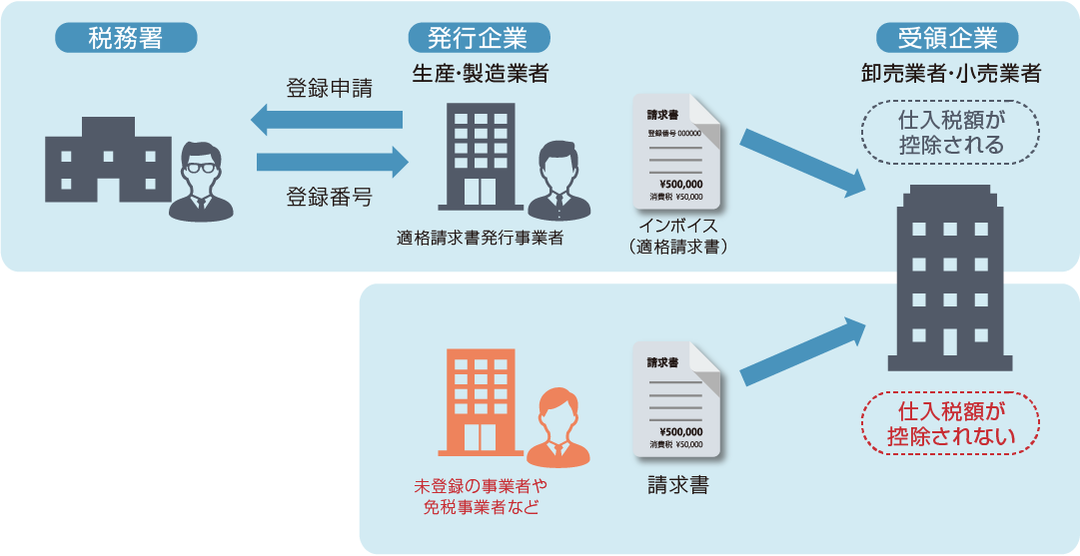

【3】適格請求書を発行するためには登録申請が必要

では、適格請求書発行事業者(インボイス発行事業者)とは、具体的にどんな事業者のことでしょうか?

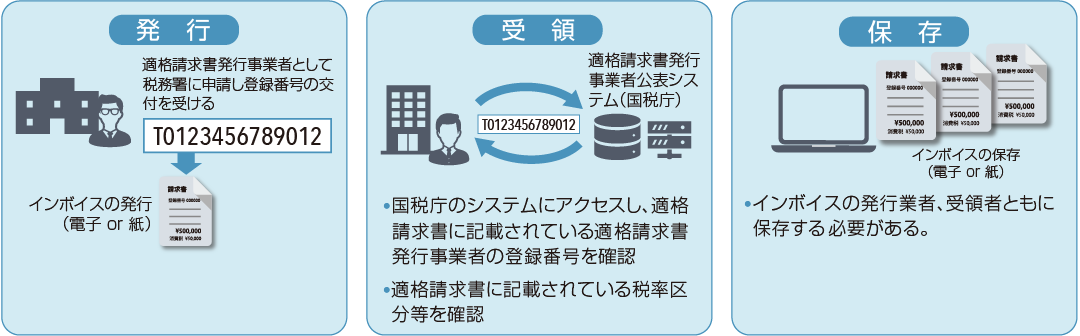

一言でいえば、税務署に適格請求書発行事業者の登録申請書を提出し、登録を受けた課税事業者 *3 のことを指します。適格請求書(インボイス) には、税率ごとの税額などに加え、インボイス発行事業者であることを示す登録番号の記載が求められているため、事業者は事前に税務署へ申請を行い、登録番号を発行してもらっておく必要があるのです。

ちなみに申請は当初2023年3月31日までに行う必要がありましたが、その後延長され、9月30日まで登録申請書を税務署に提出すればよくなりました。なお、登録番号の取得が制度開始に間に合わない場合は、さかのぼって取引先に登録番号を知らせるなどの対応が必要となります。

*3 課税事業者:消費税を納める義務のある事業者のこと。年間の課税売上高が1,000万円超の事業者など(1000万円以下は免税事業者)

【4】経費精算システムを活用した経費精算業務の負担軽減

前述のように、企業は要件を満たしたインボイスの受領・保存を行えば消費税の仕入税額控除の適用を受けることが可能になります。 一方で、以下のような作業が発生することになるため、経理担当者の負担が大きくなることも懸念されています。

・ 発行取引先の求めに応じて適格請求書(インボイス)を発行しなければなりません。

・ 受領

適格請求書(インボイス)を受けとった際に、登録番号などが正しく記載されているかどうかの確認が必要になります。

・ 保存

発行・受領した適格請求書(インボイス)を、紙またはデータの形で保存する必要があります。

また仕入税額控除を受けるためには、適格請求書(インボイス)を保管しておく必要がありますが、電子帳簿保存法の要件を満たせば、紙ではなく、電子データ(PDFや請求データなど)のかたちで保存することも認められています。

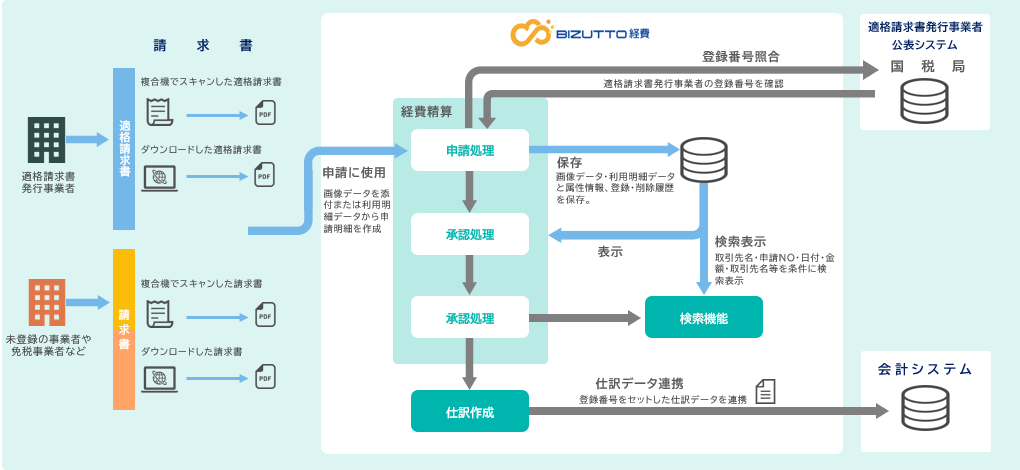

こうした負担の軽減に役立つのが、経費精算システムです。たとえばALSIの提供するクラウド型経費精算システムBIZUTTO経費を利用することで、受領の部分を中心に次のような作業が効率化されます。

1.登録番号の確認作業への対応

ここからは、実際のBIZUTTO経費の画面を見ながら、インボイス作業がどのように効率化できるのかを見ていくことにしましょう。

○国税庁の適格請求書発行事業者公表システムにアクセスし、登録番号を照合することができます。

○経費精算申請時に登録番号の自動入力を補助します。

たとえば、各精算申請画面において「登録番号を照合する」ボタンをクリックすることで、国税庁の適格請求書発行事業者公表システムへ自動的に問い合わせることが可能です。

また、登録番号をマスタへ事前登録しておけば、各申請時の明細画面へ自動的に反映されるため、申請者の入力ミスなどを防ぐことができます。

適格請求書などの交付を受けることが難しい場合でも、以下の取引 *4 については帳簿のみを保存することで仕入税額控除が認められます。

① 適格請求書の交付義務が免除される取引 *5

② 適格簡易請求書の記載事項 (取引年月日を除きます。) を満たす入場券等が、 使用の際に回 収される取引

③ 古物営業、質屋又は宅地建物取引業を営む事業者が適格請求書発行事業者でない者から、古 物、質物又は建物を当該事業者の棚卸資産として取得する取引

④ 適格請求書発行事業者でない者から再生資源又は再生部品を棚卸資産として購入する取引

⑤ 従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当及び通勤手当等に係る課税仕入

*4 国税庁「適格請求書等保存方式の概要」(令和4年7月)より抜粋

*5 公共交通機関による運送や、自動販売機による販売など(前掲の「適格請求書等保存方式の概要」13ページに記載の①④⑤に掲げる取引)

「3万円未満の公共交通機関による旅客の運送」などといった取引においては、各精算の申請画面から帳簿への必要事項の入力を行うことが可能です。また、仕訳データにも出力され、会計システムと連携します。

3.便利な機能:消費税計算、交際費金額判定、課税自動判定など

またBIZUTTO経費は、税金に関する便利な機能を備えています。

・ 1枚の請求書内で、各税率の明細入力が可能です。

・ 請求書の税率ごとに税抜金額/税抜合計金額、消費税金額/税込金額を表示できます。

・ 1人あたりの交際費の金額判定が可能です。

・ 消費税の端数の調整が可能です。

・ 課税/免税のいずれの取引なのか自動的に判断します。

さらにBIZUTTO経費は、会計システムとの連携が可能です。

・登録番号を会計システム向けの仕訳データに出力します。

・免税事業者からの課税仕入の経過措置に応じて、仕訳データに税抜金額と消費税金額を出力します。

・免税事業者からの課税仕入の経過措置に応じて、交際費/会議費の1人あたりの税抜金額を自動的に計算します。

このほかBIZUTTO経費は、以下のような機能を備えています。

・インボイス対応画面(機能)の有効/無効の切り替えが可能です。

・登録番号から領収書・請求書の検索が可能です。